平博 PINNACLE平博2018年中国与欧洲主要国家双边贸易全景图(附中国和欧洲主要国家进出口数据)

发布时间 : 2023-05-11 15:37:02欧洲是全球对外贸易的重要组成部分,2018年,欧洲对外贸易总额突破14万亿美元,占全球外贸总额的36.6%。而对中国而言,中欧双边贸易关系紧密,以欧盟为例,2018年,欧盟仍然是中国第一大贸易伙伴,而中国是欧盟的第二大贸易伙伴。事实上,目前,中国在欧洲的主要贸易伙伴包括德国、荷兰、俄罗斯、英国、法国、意大利、瑞士、西班牙、比利时、波兰、捷克、瑞典、丹麦、乌克兰、爱尔兰、匈牙利、芬兰等国家,其中,2018年,德国是中国在欧洲的第一大贸易伙伴,而俄罗斯对中国的外贸依赖度最高。

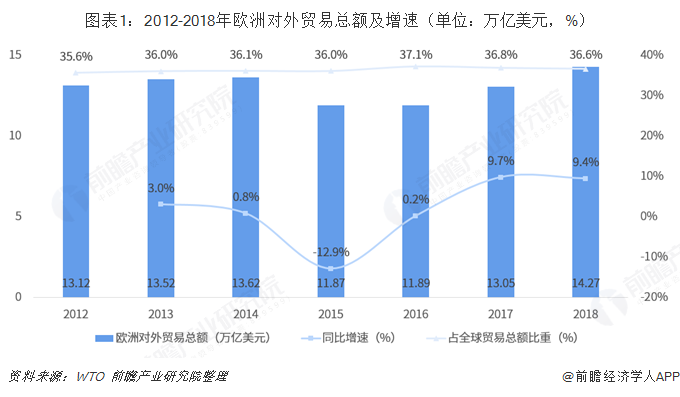

2012-2018年,欧洲对外贸易总额波动增长,占全球贸易总额的比重保持在35.5-37.5%之间,且占比总体有所增长。2018年,欧洲对外贸易额为14.27万亿美元,同比增长了9.4%,占全球对外贸易总额的36.6%。

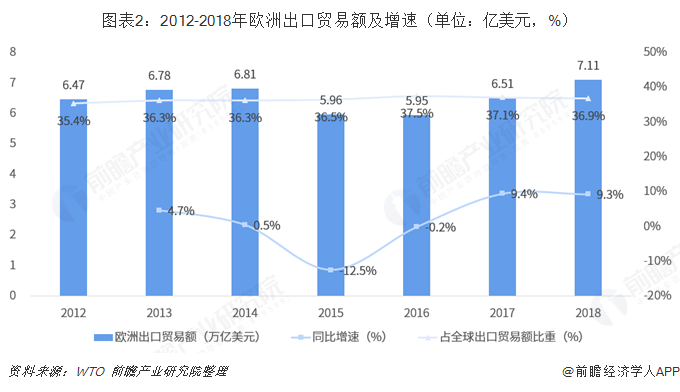

在出口贸易额方面,2012-2018年,欧洲出口贸易额波动增长,占全球出口贸易总额的比重明显上升。2018年,欧洲出口贸易额为7.11万亿美元,对外出口贸易额创下历史新高,占全球出口贸易总额的36.9%。

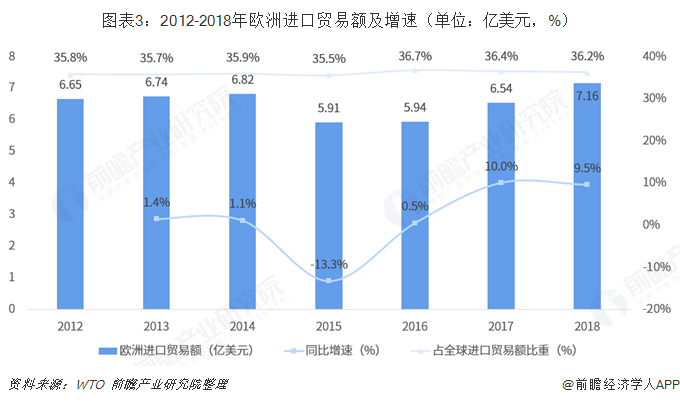

在进口贸易额方面,2012-2018年,欧洲进口贸易额波动变化,也始终占据全球进口贸易额的35.5%以上。2018年,欧洲进口贸易额为7.16万亿美元,同比增长了9.5%,占全球进口贸易额的36.2%。

从区域位置来看,欧洲位于东半球的西北部,北临北冰洋,西濒大西洋,南滨大西洋的属海地中海和黑海;大陆东至极地乌拉尔山脉,南至马罗基角,西至罗卡角,北至诺尔辰角。总体来看,欧洲面积世界第六,是世界人口第三大洲,仅次于亚洲和非洲,共分为北欧、南欧、西欧、中欧和东欧五个地区。而以欧盟为代表的国家经济体整体均较发达,各个国家对外贸易开放程度也较高目前,欧洲对外贸易主要国家包括德国、荷兰、俄罗斯、英国、法国、意大利、瑞士、西班牙、比利时、波兰、捷克、瑞典、丹麦、乌克兰、爱尔兰、匈牙利、平博 PINNACLE平博芬兰等。

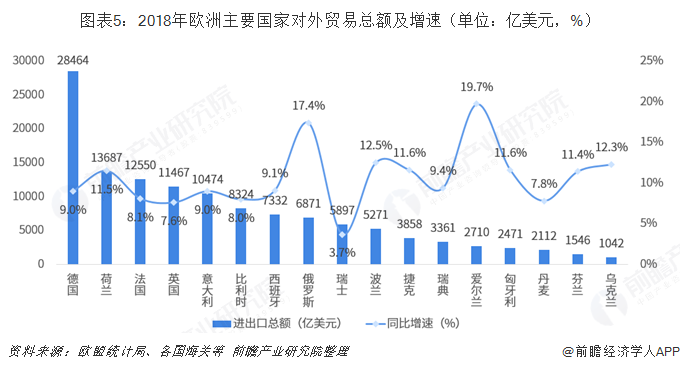

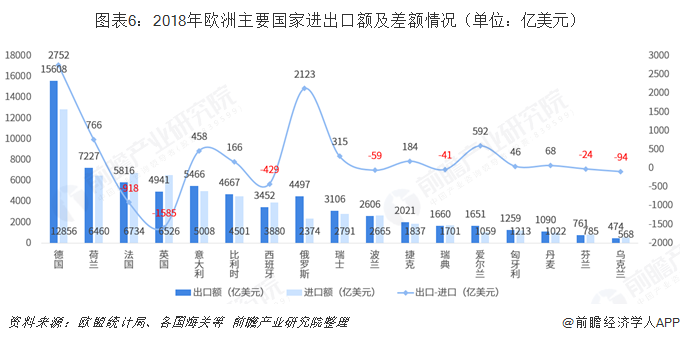

从对外贸易总额来看,2018年,在欧洲17个主要对外贸易国家中,德国的对外贸易总额最高,达2.85万亿美元,远超其他国家;而芬兰、乌克兰的进出口总额则相对较少,在2000亿美元以下。从增速来看,2018年欧洲17个国家对外贸易额均有所增长,其中,爱尔兰的对外贸易额增速最快,高达19.7%;其次是俄罗斯,为17.4%。

从对外贸易差额来看,2018年,欧洲17个主要的对外贸易国家中,有10个国家呈贸易顺差状态,其中,德国和俄罗斯的贸易顺差额领先,均在2000亿美元以上;此外,在贸易逆差国中,英国的贸易逆差额最大,达1585亿美元。

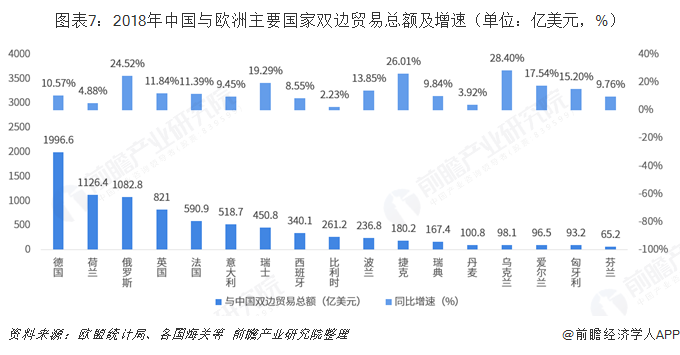

从中国与欧洲主要国家贸易总额来看,2018年,中国与德国的双边贸易额最高,达1996.6亿美元,远高于其他国家。此外,从增速来看,2018年,中国与欧洲主要对外贸易国家的贸易额均有增长,其中,中国与俄罗斯、捷克和乌克兰的贸易额增速最快,均在20%以上。

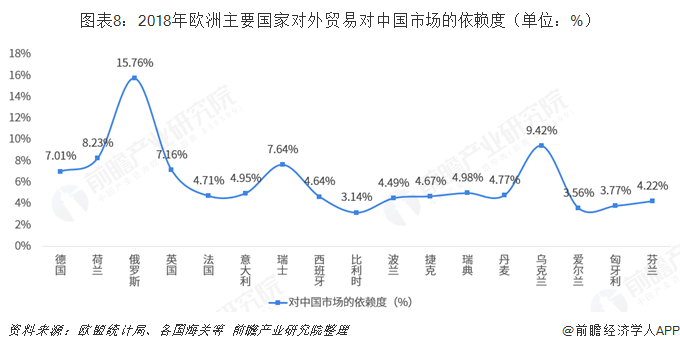

从欧洲主要国家贸易市场对中国的依赖度来看,中国香港对内地市场的外贸依赖度最高,达49.19%;其次是日本、韩国、中国台湾对中国市场的依赖度在20-25%之间,位居第二梯队;土耳其对中国市场的依赖度最小,低于10%。

(注:以德国对中国外贸依赖度为例,在同一统计口径下,依赖度=中德双边贸易额/德国进出口贸易总额*100%)

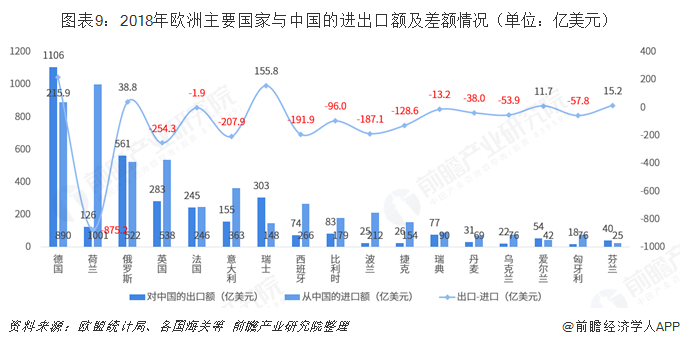

从欧洲主要国家与中国的进出口数据来看,仅德国、俄罗斯、瑞士、爱尔兰、芬兰对中国是贸易顺差方,其中,德国对中国的贸易顺差最大,为215.9亿美元;此外,对中国贸易逆差最大的国家是荷兰,贸易逆差额达875.2亿美元。

在看到贸易顺差、逆差时要保持一个正确的认知,贸易顺差/逆差产生是在经济全球化时代,国际分工和全球产业高度融合的成果。国家之间共同构成完整的产业链,经济连骨带筋、互利共赢,不可把贸易逆差当作“吃亏”。贸易顺差/逆差与两国经济结构、发展阶段特点和国际产业分工等紧密相关。

从欧洲主要国家的顺/逆差情况来看,仅荷兰、意大利、比利时、捷克、丹麦、匈牙利和芬兰对全球和对中国的贸易结构不同,其中,荷兰、匈牙利对全球和对中国的贸易结构差异最大,主要是这两国对中国的贸易逆差远远超过了其对全球市场的贸易顺差所致。

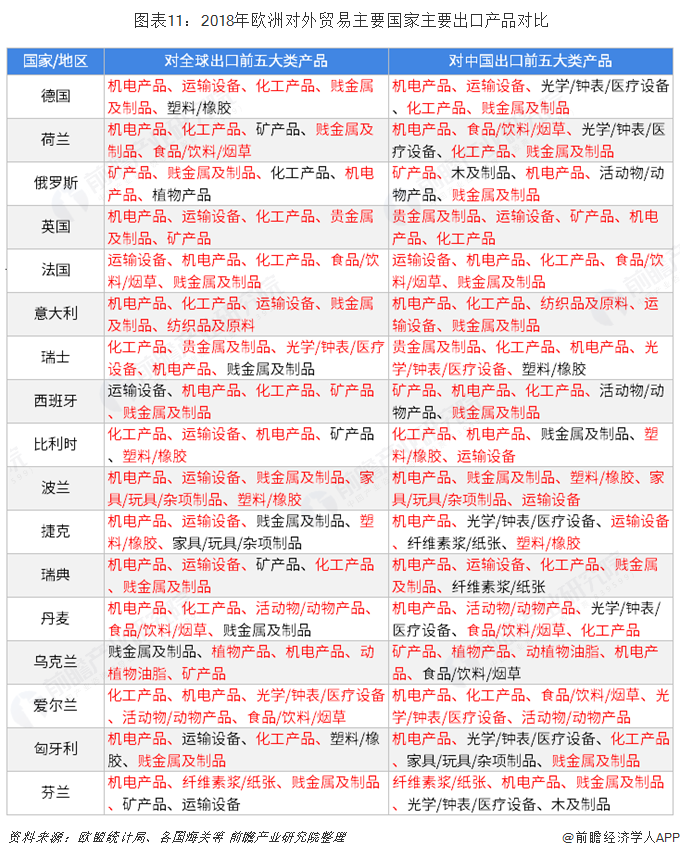

对比欧洲主要国家对全球和对中国出口的产品结构来看:第一,横向来看,各国资源禀赋、技术禀赋不同,从而出口产品结构各不相同,其中,英国、法国、意大利、波兰、爱尔兰出口到全球和出口中国的产品结构相似性最大,前五大类产品重合性最高。第二,纵向来看,欧洲主要国家出口到中国的前五大类产品中,均有机电产品,表明中国对欧洲市场的机电产品进口需求旺盛。

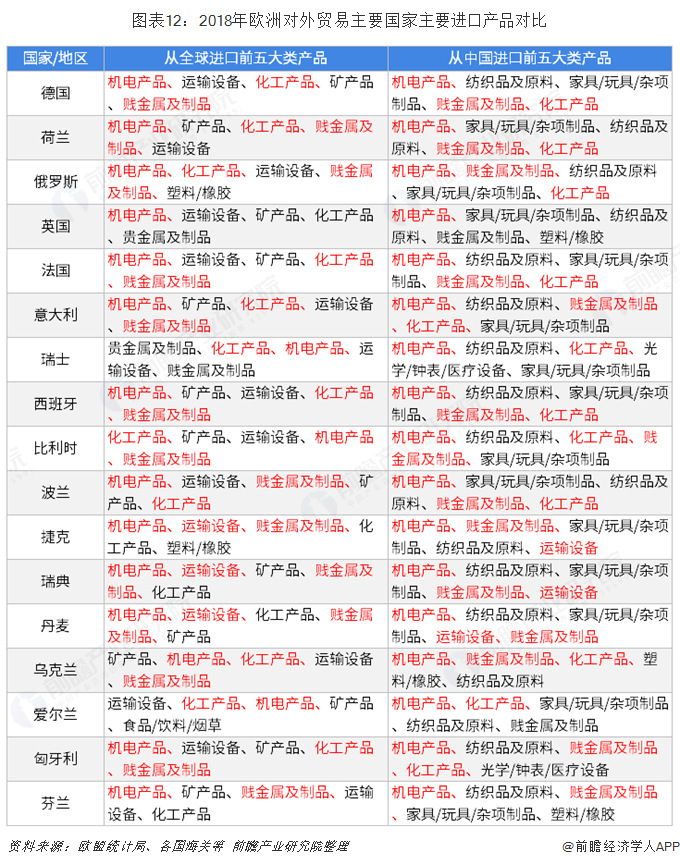

对比欧洲主要国家从全球和从中国进口的产品结构来看:第一,横向来看,各国资源禀赋、技术禀赋不同,需求也必然不同,导致进口产品结构各不相同,在欧洲主要对外贸易国家中,各国从全球和从中国进口的产品结构差异较大,不存在前五大类进口产品完全重合的国家。第二,纵向来看,欧洲主要国家从中国进口的前五大类产品中,均有机电产品,其次是贱金属及制品。

目前,国际贸易环境震荡:一方面,美国与中国、欧洲贸易关系的不确定性,或将导致全球贸易体系存在变数;另一方面,全球各种新的自贸区和贸易关系的谈判仍在如火如荼的进行,也在为国际贸易创造更好的发展条件,例如,2018年7月,欧洲与日本签署“经济伙伴关系协定”(EPA);2018年10月,新版北美自贸区(USMCA)达成共识;2018年12月,全面与进步跨太平洋伙伴关系协定(CPTPP)的生效;2019年持续推进的东盟十国发起的区域全面经济伙伴关系(RCEP)共识谈判等。

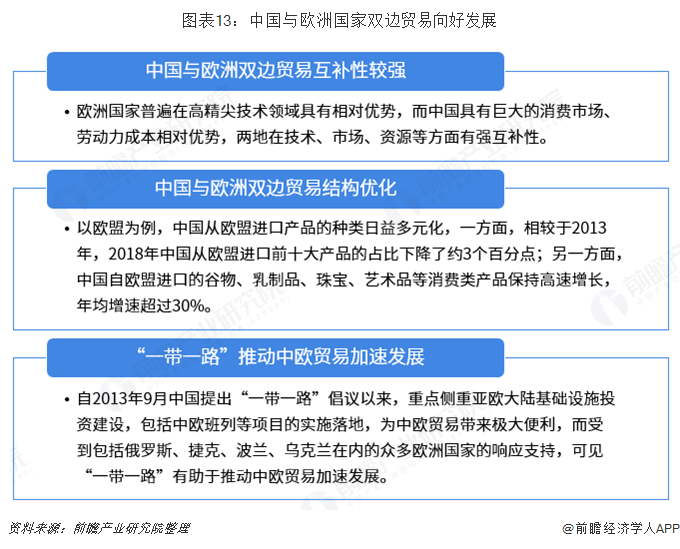

而对于欧洲来说,受英国脱欧、法国制造业恶化、德国消费者指数下滑、意大利政局动荡等因素影响,短期内欧洲整体贸易形势面临挑战。而欧洲作为中国最重要的贸易区域之一,中欧贸易未来发展也必将受到一定影响。但从长期来看,未来中国和欧洲的双边贸易前景依然向好。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

2023年中国黄磷行业进出口市场分析:国内自给率高 出口规模先降后升【组图】

重磅!2023年中国及31省市CMP抛光液行业政策汇总及解读(全)产业优化升级和国产替代成为发展重点

2023年中国风光水火储多能互补行业发展现状分析 电力集团利用自身优势推进光水火储多能互补建设【组图】

预见2023:《2023年中国中央空调行业全景图谱》(附市场规模、竞争格局和发展前景等)

全国服务热线 :

全国服务热线 :